2023年10月1日施行予定の改正消費税法により、はじまるインボイス(適格請求書)。

開始が近づくにつれて意識するようになってきたという方も多いでしょう。

インボイス制度は税務に関わる仕組みであり、内容はやや複雑です。

そこで今回は、インボイス制度の概要だけでなく、売り手や買い手の企業・経理担当者に対して、具体的にどのような影響があるのかを解説します。

インボイス制度とは?

インボイス制度は、「適格請求書等保存方式」の通称であり、2023年10月1日開始の消費税や仕入税額控除に関わる仕組みのことです。

導入後は、売り手と買い手それぞれに制度が適用となります。

とくに売り手はインボイス(適格請求書)の交付と写しの保存という、これまでにない事務作業が発生します。

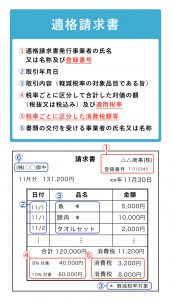

上記のインボイス(適格請求書)とは、売り手が買い手に正確な適用税率や消費税額を伝えるために作成される請求書や納品書といった書類のことです。

買い手はインボイス(適格請求書)を元に消費税の計算を行い、仕入税額控除の申請を行うようになります。

なお、仕入税額控除とは、消費税を納付する際、売上げから仕入にかかった消費税を差し引く税務処理のことです。

この計算が行われないと、消費税を多く支払ってしまうことになります。

インボイス制度は、この仕入税額控除を行うのに必要な書類の条件についての取り決めでもあります。

「適格請求書発行事業者」と「免税事業者」

インボイス(適格請求書)を発行する事業者は「適格請求書発行事業者」と呼ばれます。

事前に申請を行うことで、「インボイス登録番号」が割り振られ、それをインボイス(適格請求書)に記載することになります。

もう少しかみ砕いて言うならば、課税事業者であることを示す番号を請求書に書いて発行できるようになる、といったイメージでしょう。

受け取った側は、「この事業者は課税事業者であるから、仕入税額控除ができる」と判断します。

一方、適格請求書発行事業者への登録は任意であり、従来の請求書を使い続けることもできないわけではありません。

とくに、現在消費税の納付が免除されている「免税事業者」の場合には、登録をするかしないかで慎重な判断が必要とされています。

インボイス制度が導入される背景

インボイス制度導入の背景には、2019年10月1日施行の消費税改正が関係しています。

この際、生活必需品には軽減税率8%が適用され、2種類の消費税率が混在した状態となりました。

このままでは、取引上でのトラブルや消費税に関連する不正が発生する恐れがあったため、導入が進められたのがインボイス制度です。

なお、インボイス制度の施行前の一時的な措置として設けられているのが、現行の「区分記載請求書方式」です。

2023年9月30日にはこの方式がなくなり、翌日の10月1日からインボイス制度へと切り替わります。

ビジ助channelでは、上記を含むインボイス制度の影響と対策を図解付きで分かりやすく解説したホワイトペーパーを配布しています。

より詳しくインボイス制度について知見を深めるために、ぜひご活用ください。

【買い手】インボイス制度導入後の影響

ここからは、買い手と売り手、それぞれの視点から、インボイス制度導入後の影響について考えていきます。

まずは買い手側から。

たとえば、業務システムの構築を行う企業が一部のプログラミングを外部の個人エンジニアに依頼していた場合、買い手とは業務を発注する企業のことです。

インボイス制度は個人事業主や下請企業に関する取り決めと考えられがちですが、実は買い手側にも大きな影響が及びます。

仕入額控除を受けられない

インボイス制度導入後、買い手側にとって最も大きな影響が懸念されるのは、仕入額控除の問題です。

売り手(取引先相手)が免税事業者だった場合、インボイス(適格請求書)が発行されないため、仕入額控除が受けられなくなります。

これは仕入額の実質1割値上げに近いため、その分だけ利益率が下がります。

売上が低迷する可能性がある

問題となるのは利益率の低下とは限りません。

いわゆる薄利多売型のビジネスモデルの場合、実質的な仕入額の増加は商品等の値上げにつながる可能性も含みます。

これが消費行動に影響すると、売上自体の低迷にも発展しかねません。

仕入先を課税事業者のみに限定するという考え方もありますが、それが必ずしも現在のビジネスモデルを維持するのに有効かどうかは事業内容によって異なります。

もしくは仕入先に仕入価格の値下げを要求するということもできますが、この場合は合理的な理由がないと買いたたきとされ、下請法に違反するおそれがあります。

税務処理が複雑になりやすい

さらに問題となるのが、課税事業者と免税事業者が入り交じるケースです。

従来、仕入に対する税処理にはすべて消費税分の仕入額控除が可能でした。

しかし、インボイス制度導入後には適格請求書発行事業者(課税事業者)に登録しない取引先が出てくる可能性があります。

すると、インボイス(適格請求書)とそうでない請求書の2種類の取り扱いが発生。

つまり、課税事業者に対しては仕入額控除を行い、免税事業者に対しては行わない、といった対応が必要になり、税務処理が煩雑になります。

インボイス制度の影響を受けやすい業種は?

仕入が発生する業種であれば、インボイス制度の影響は避けられないと言えるでしょう。

たとえば飲食業については、食材の納入元が課税事業者であるかどうか確認する必要があります。

軽減税率ですでに複雑となっている税務処理に、さらなる負担が増加するかもしれません。

建設業の場合には、従来あった偽装一人親方問題が減少できる可能性もあります。

職人を個人事業主としてではなく、雇用という形で扱う事業者が増えることが期待できるでしょう。

電力会社については、相手が免税事業者の場合であっても、FIT制度の関係で一定価格による買取が求められます。

そのため、仕入税額控除が使えず、大きなマイナスを被る可能性も指摘されています。

【売り手】インボイス制度導入後の影響

次に、売り手側におけるインボイス制度の影響についても考えてみましょう。

売り手とは、たとえばWeb制作会社に対してサイトデザインを納入するデザイナーの立場です。

ここでのポイントは、現在の消費税免除の状態(免税事業者)を続けるか、新たに消費税を納税する事業者(課税事業者≒適格請求書発行事業者)に登録するか否か。

取引相手先次第では、大きな影響が出るため注意が必要です。

「免税事業者」か「課税事業者」を選ばなければならない

インボイス制度が開始されると、売り手は「免税事業者」か「課税事業者」の選択に迫られます。

この際のポイントは、第一に取引継続への影響です。

それぞれのメリット・デメリットをまずは確認しましょう。

| 免税事業者 | 課税事業者 | |

|---|---|---|

| メリット | 消費税納付が免除される | 課税事業者相手の取引を継続しやすい |

| デメリット | 課税事業者からの発注が減る可能性がある | 消費税の納付が課せられ、売上が減少する可能性がある 事務作業負担が増える |

上記のとおり、売り手が免税事業者になると、適格請求書が発行できないため、買い手側は仕入額控除が受けられなくなります。

すると、発注時には課税事業者を優先する可能性が高くなるでしょう。

確かに免税事業者になれば、これまで同様に消費税の納税は免除されます。

しかし、免税事業者になったことで発注が減り、売上が下がってしまっては元も子もないとも考えられます。

ただし、課税事業者になることのデメリットは税負担の増加に留まりません。

そのうちのひとつが、事務負担の増加です。

インボイス制度では、対応の請求書フォーマットに合わせることが必要となるため、現状の請求書にひな形変更の手間があります。

また、インボイス(適格請求書)の交付・複製の保存といった、これまでにはない事務作業が求められます。

免税事業者と課税事業者にはそれぞれメリットとデメリットがあります。

どちらがご自身にとって最適かをよく考えた上で判断をしましょう。

インボイス制度の影響を受けやすい業種は?

インボイス制度の影響を受けるのは、現在免税事業者として事業を営む個人事業主や法人です。

従来、以下の条件に該当する事業者は、消費税納付を免除されていました。

| 個人事業主 | 前々年の課税売上高が1,000万円以下 |

|---|---|

| 法人 | 前々事業年度の課税売上高が1,000万円以下 |

上記を踏まえると、比較的事業規模の小さなフリーランスなどに大きな影響が及ぶ可能性が高いと考えられます。

たとえばデザイナーやイラストレーター、ライター、Webエンジニア、スタイリストといった個人で活動される方にとっては、顧客との関係性を見極めながら、慎重な判断が必要になります。

インボイス制度導入に向けた企業側の対応と注意点

最後に、インボイス制度が導入される前段階の準備についても考えていきます。

第一に行うべきは、自社と取引のある事業者の整理と把握です。

この際、自社が買い手・売り手のどちらの立場かを考えましょう。

下請け業者の場合は売り手のみということもありますが、商流の間に位置するなら売り手であり買い手である状態です。

その上で、必要な対応と注意点を把握してください。

適格請求書発行事業者への登録

まずは売り手としての対応を考えましょう。

すでに課税事業者であった場合でも、インボイス制度導入後には適格請求書発行事業者への登録が必要となります。

もちろん登録をしないことも可能ですが、他の課税事業者に対して商品やサービスの販売を一切行わない場合を除き、未登録にしておく理由はありません。

登録申請の期限は2023年9月30日となるため、早めの申請が大切です。

その後は、請求書のフォーマットを見直すなどしてインボイス(適格請求書)の発行が行えるよう準備をしましょう。

課税事業者と免税事業者それぞれの「対応」を把握

続いて、買い手としての対応についても考えていきます。

はじめに検討すべきは、課税事業者と免税事業者、それぞれへの対応です。

たとえば、現在の仕入先のすべてが課税事業者ということであれば、これまでの取引とほぼ変わらない税務処理で問題ありません。

しかし、一部でも免税事業者が含まれるのであれば、その対応について検討が必要です。

事業に対して大きなマイナスが出ないのであれば、そのままの取引価格を維持してもよいでしょう。

一方、取引金額が大きい場合には、価格交渉や取引の中止といった可能性も出てきます。

もしくは、相手方が課税事業者(適格請求書発行事業者に登録する)かどうかを事前に確認することも重要です。

場合によっては登録の提案を行うなども、考えられる対策のひとつでしょう。

まとめ

インボイス制度が開始された後は、インボイス(適格請求書)の運用が当たり前となり、事業を行う上では欠かせなくなります。

適格請求書発行事業者への登録がお済みでない場合は、早めの手続きがおすすめです。

ビジ助channelでは、上記を含むインボイス制度の影響と対策を図解付きで分かりやすく解説したホワイトペーパーを配布しています。

より詳しくインボイス制度について知見を深めるために、ぜひご活用ください。

インボイス制度の影響と対策

おすすめ資料ランキング

【著者・監修者企業】

弊社はパソコン周り、オフィス環境、法律の改正、コスト削減など、ビジネスに関わるお困りごとの解決策を提供する当サイト「ビジ助channel」を運営しています。

資格

一般建設業 東京都知事許可(電気通信工事業):(般-4)第148417号

古物商 東京都公安委員会許可(事務機器商):第304361804342号

労働者派遣事業 厚生労働省許可:派13-316331

小売電気事業者 経済産業省登録:A0689

電気通信事業者 総務省届出:A-29-16266

媒介等業務受託者 総務省届出:C1905391

関連SNS

- トータルサポート

-

-

- オフィス環境

-

-

- 目的別で探す

- ネットワーク環境

-

-

- 環境サービス

-

-

- 目的別で探す

- Webプロモーション

-

-

- 3Dソリューション

-

-